化学仿制药一致性评价全面开展

2016年《开展仿制药质量和疗效一致性评价》的政策法规正式施行后,化学仿制药一致性评价全面开展。

截至2023年12月31日,CDE共受理5429个一致性评价补充申请受理号,共872个品种;通过/视同通过一致性评价的共1172个品种,8543个受理号。

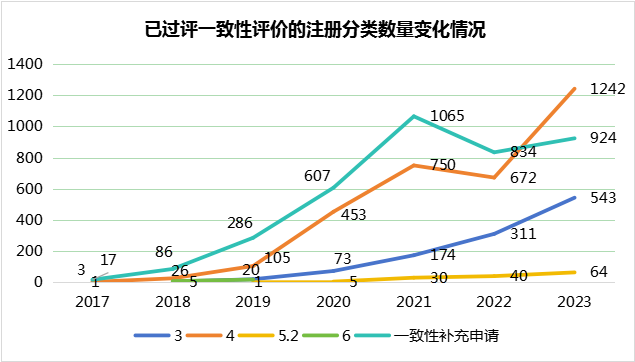

图1已过评一致性评价仿制药的注册分类受理号数量变化情况

在仿制药上市方面,从2016年仿制药一致性评价相关政策出现以来,各企业减缓了仿制药上市申报的步伐,切实提升药品质量和疗效。

2019年以后,按化学仿制药一致性评价补充申请、化学仿制药3类(国内未上市化学仿制药品)、4类(国内已上市化学仿制药)、5.2类(国外进口国内已上市药品)受理号数量大幅攀升,到2023年,按3类申报的化学仿制药过评数量较2018年已翻了超100倍,达1242个受理号。

从通过/视同通过一致性评价的品种,分析近年来仿制药一致性评价申报和过评情况。(注:涉及企业的统计结果均以上市许可持有人对应的集团企业进行统计,过评品种以上市后的药品名称统计。)

1、2017年至2023年,

过评企业及品种变化情况

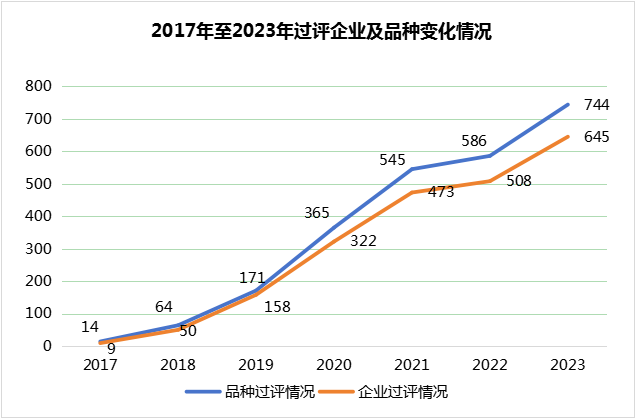

图22017年至2023年过评企业及品种变化情况

随着一致性评价工作的开展,2017年首次有品种通过/视同通过一致性评价,在之后的几年中,过评品种及企业数量不断提升,这是药企研发能力和药品质量都有显著提升的表现,也是积极响应国家相关政策的结果。

2、企业通过/视同通过一致性评价情况

1.2023年通过/视同通过一致性评价情况

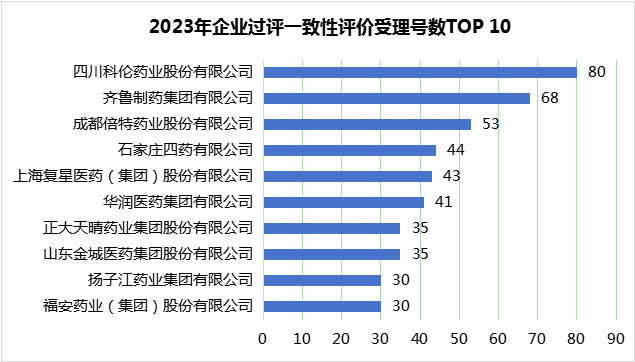

2023年,一致性评价通过/视同通过一致性评价受理号数方面,四川科伦制药过评受理号数量最多,其次为齐鲁制药,第三是成都倍特药业,而扬子江药业只有30个受理号过评,与福安药业并列第九。

图32023年企业过评一致性评价受理号数TOP10

企业过评一致性评价品种数方面,四川科伦和齐鲁制药依旧是榜一和榜二的存在,受理号排名第三的成都倍特药业过评品种数略低于石家庄四药,排名第四;虽然扬子江药业过评的受理号数量较少,但过评品种数有27个,仅有3个品种为多规格过评,排名第六。

图42023年企业过评一致性评价受理号数TOP10

由此可见,四川科伦和齐鲁制药无论是在通过/视同通过一致性评价受理号排行或是品种排行,都是首屈一指的存在。

2.2017年至2023年通过/视同通过一致性评价排名情况

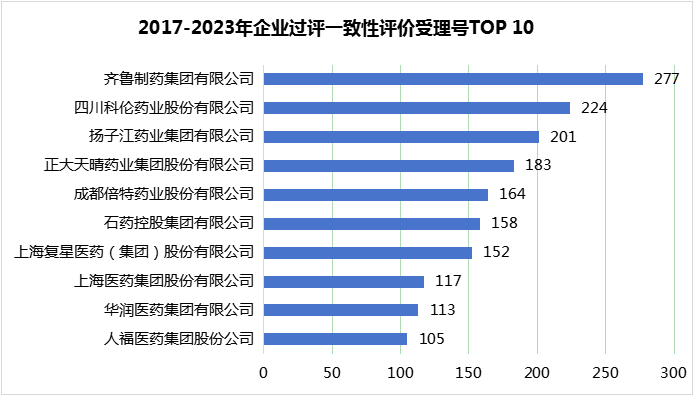

从通过/视同一致性评价的受理号数量看,2017年1月1日至2023年12月31日,有8362个(去除原料药)受理号通过/视同通过一致性评价,包含983个企业共1172个品种。

其中,以齐鲁制药过评受理号数量最多,四川科伦次之,扬子江药业排第三;三个企业均有超过200个受理号通过/视同通过一致性评价。详情见下图。

图52017-2023年企业通过/视同通过一致性评价受理号数

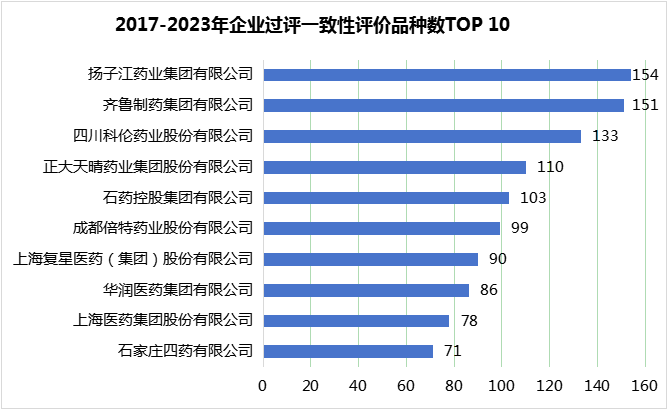

由下图可知,企业过评一致性评价的品种数TOP10的企业与过评受理号数据TOP10中企业基本一致,但个企业排名略有差异。

扬子江企业过评品种数最多,有154个品种,其次为齐鲁制药,共151个品种,排名第三的是四川科伦药业,有133个品种。详情见下图。

图62017-2023年企业过评一致性评价品种数TOP10

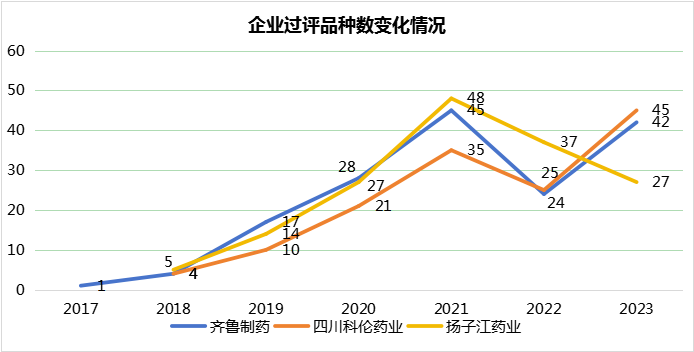

3.企业过评品种数变化情况

四川科伦、齐鲁制药和扬子江药业在一致性过评品种或过评数量上,都属于翘楚的存在,接下来就看看个企业从2017年开始,各年过评的品种数量变化(由于各品种可能为多规格,不同规格过评时间可能有差异,导致数据与企业过评总量不一致)和过评品种剂型分布情况。

图7企业过评品种数变化情况

2018年至2021年,三个企业通过/视同通过一致性评价的企业数量都在逐渐上升,2022年各企业过评数量均有所降低,这与2022年过评一致性评价受理号数量变化趋势相符,扬子江药业过评品种数最多;到了一致性评价过评数量有巨大提升的2023年,齐鲁制药和四川科伦药业过评品种数重新回到增长状态。

3、通过/视同通过一致性评价治疗领域分布情况

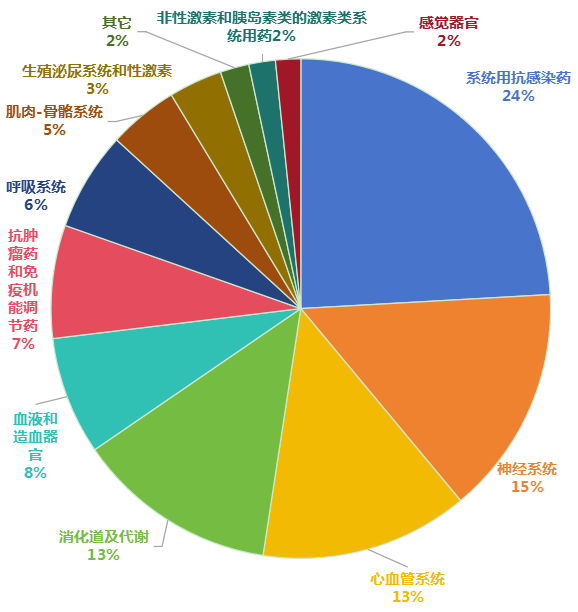

图82017-2023年通过一致性评价的药品治疗领域分布情况

通过/视同通过一致性评价的药品在治疗领域分布较广,在各个领域中均有涉及,其中以抗感染药过评受理号数量最多,占24%,其次为神经系统和心血管系统,分别为15%和13%。

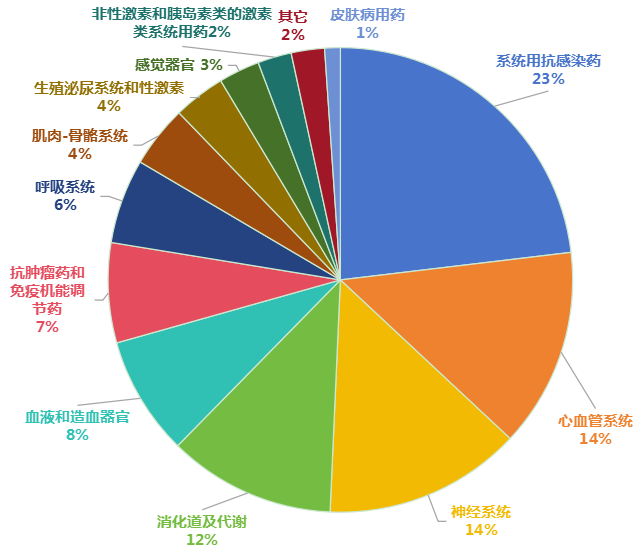

2023年过评的仿制药和整体的治疗领域分布基本一致,系统用抗感染药仍然遥遥领先于其他治疗领域,注射用头孢呋辛钠和注射用哌拉西林钠他唑巴坦钠均有32个受理号过评,数量最多。

图92023年通过一致性评价的药品治疗领域分布情况

4、结语

2023年已结束,仿制药一致性评价还在如火如荼的进行中,无论一致性评价补充申请受理号的变化情况如何,相信按照新注册分类进行申报/过评的数量会不断增长,中国制药企业的实力也会越来越强。

数据来源:药智数据企业版——仿制药一致性评价分析系统数据库、药智数据企业版——一致性评价进度数据库

声明:本内容仅用作医药行业信息传播,为作者独立观点,不代表药智咨询立场。如需转载,请务必注明文章作者和来源。对本文有异议或投诉,请点击右侧在线咨询反馈。

产业与战略研究

产业与战略研究 品类与产品规划

品类与产品规划 研发与投资决策

研发与投资决策 卓越上市策划

卓越上市策划 成熟产品策划

成熟产品策划

想了解更多报告信息

请扫描二维码联系我们

想了解更多报告信息

请扫描二维码联系我们

想了解更多报告信息

请扫描二维码联系我们

想了解更多报告信息

请扫描二维码联系我们

想了解更多报告信息

请扫描二维码联系我们

想了解更多报告信息

请扫描二维码联系我们