价格竞争惨烈,市场格局或将生变。

白蛋白结合型紫杉醇纳米颗粒是一种新型的紫杉醇制剂,使用人血清白蛋白将疏水性的紫杉醇分子包裹在约130nm颗粒中。

2005年白蛋白结合型紫杉醇(由CelgeneCorporation研发)被美国FDA批准上市;2018年我国同类型产品上市,用于治疗联合化疗失败的转移性乳腺癌或辅助化疗后6个月内复发的乳腺癌。

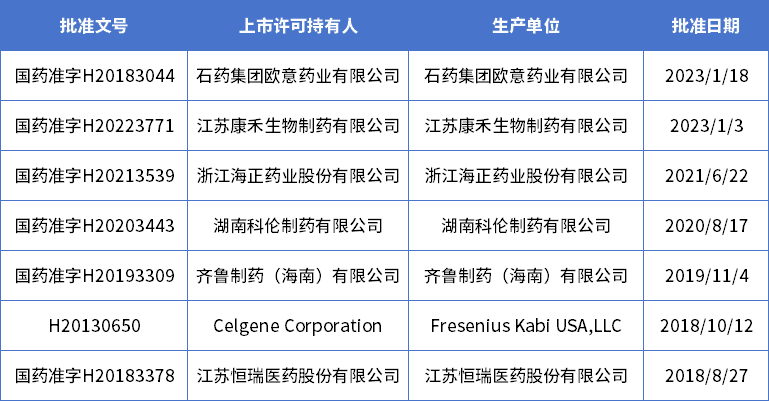

截至2023年6月,国内共有7家企业获得白蛋白结合型紫杉醇注册批文(表1),产品规格都为100mg。

表1 国内白蛋白结合型紫杉醇制剂企业

数据来源:药智数据,药智咨询整理

白蛋白结合型紫杉醇是第二批(2019年)国家带量采购品种,中标企业为石药欧意、恒瑞和Celgene/FreseniusKabi(CelgeneCorporation/FreseniusKabi),执行周期为2020年4月至2022年4月。石药和恒瑞的约定采购量分别为4.3万支和3.1万支。

01

近4年紫杉醇类药品销售分析

白蛋白结合型紫杉醇销售呈上涨趋势

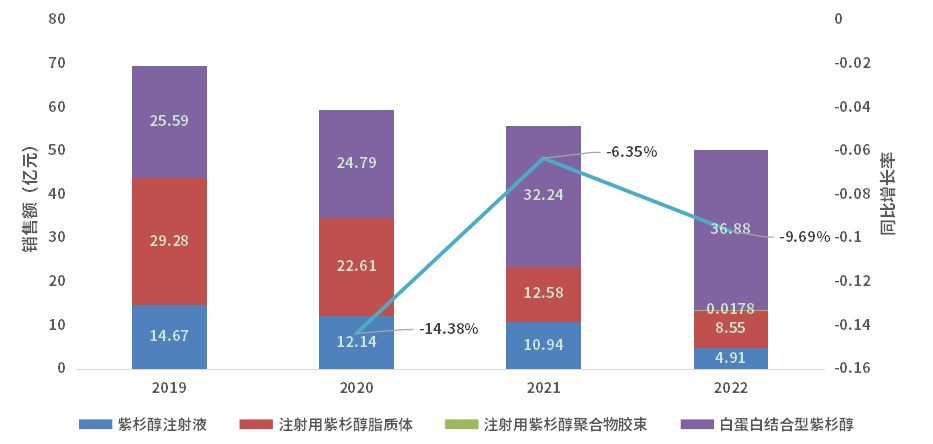

目前,已上市的紫杉醇类药物有紫杉醇注射液、注射用紫杉醇脂质体、注射用紫杉醇聚合物胶束和白蛋白结合型紫杉醇。2019-2022年紫杉醇类药物销售额总体呈下降趋势,四年复合增长率为-7.75%(图1)。

图1 2019-2022年中国紫杉醇类药品销售额

数据来源:药智数据,药智咨询整理

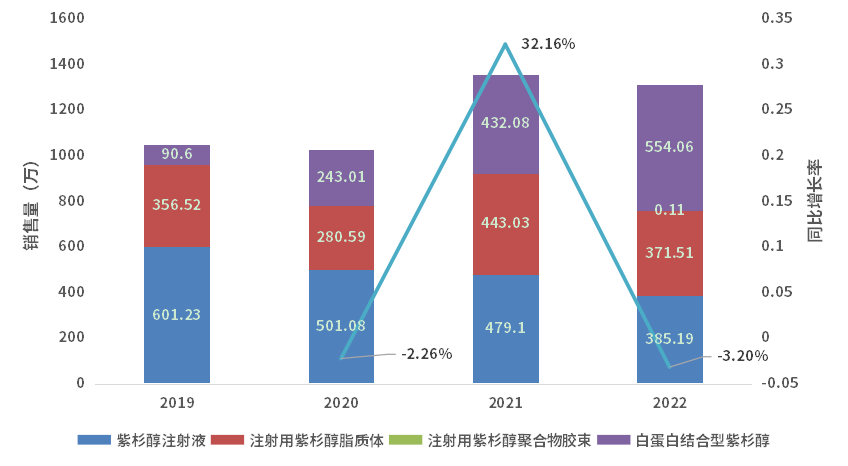

2019-2022年紫杉醇类药物销售量呈上升趋势,四年复合增长率为5.75%(图2)。非白蛋白结合型紫杉醇药品的销售额及销售量都呈下降趋势,四年复合增长率分别为-25.58%和-5.72%。

图2 2019-2022年中国紫杉醇类药品销售量

数据来源:药智数据,药智咨询整理

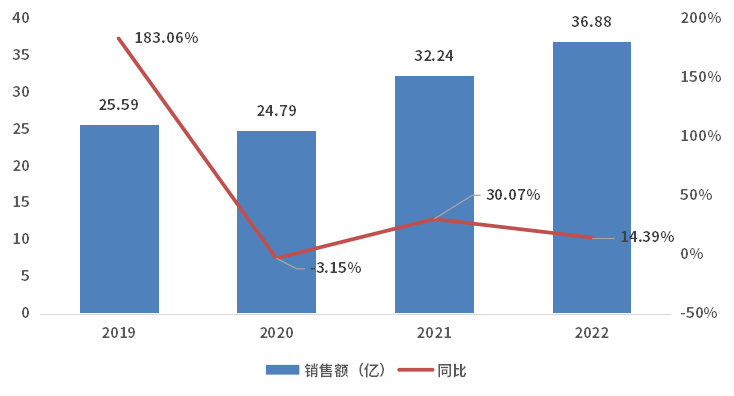

白蛋白结合型紫杉醇开始执行国家带量采购后,2020年当年销售总额略微下降,同比下降3.15%。随后2021年、2022年销售总额出现回升,同比上涨30.07%、14.39%(图3)。相较于带量采购执行前(2019年),销售额总体呈上升趋势,四年复合增长率为9.57%。

图3 2019-2022年中国白蛋白结合型紫杉醇销售额

数据来源:药智数据,药智咨询整理

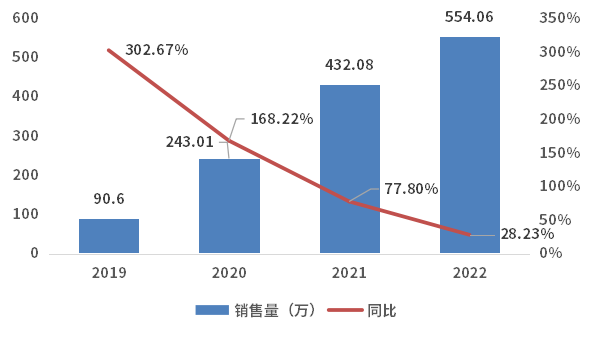

国家带量采购后,白蛋白结合型紫杉醇当年销售总量急速上涨,同比增加168.22%。随后2021年、2022年销售总量增速放缓,同比上涨77.80%、28.23%(图4)。相较于带量采购执行前(2019年),销售量总体呈上升趋势,四年复合增长率为122.76%。因此,紫杉醇类药物销售量的总体上涨主要依赖于白蛋白结合型紫杉醇的销量增长。

图4 中国白蛋白结合型紫杉醇销售量

数据来源:药智数据,药智咨询整理

02

国产取代,外企退出

近4年白蛋白结合型紫杉醇销售分析

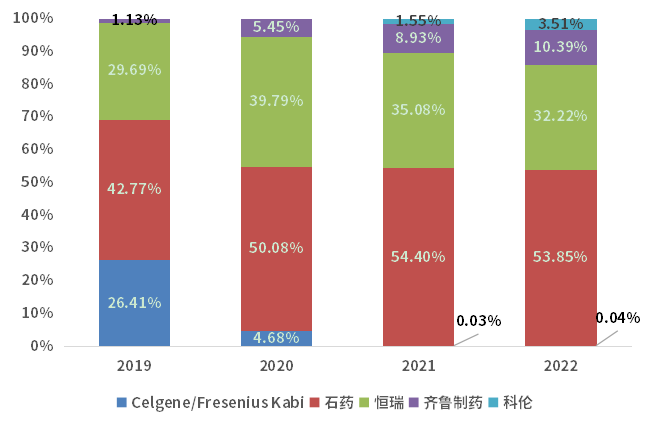

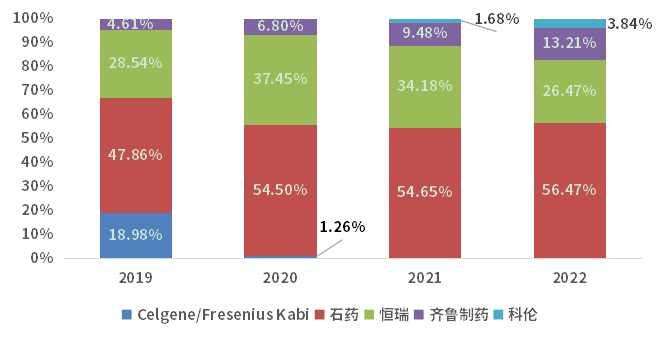

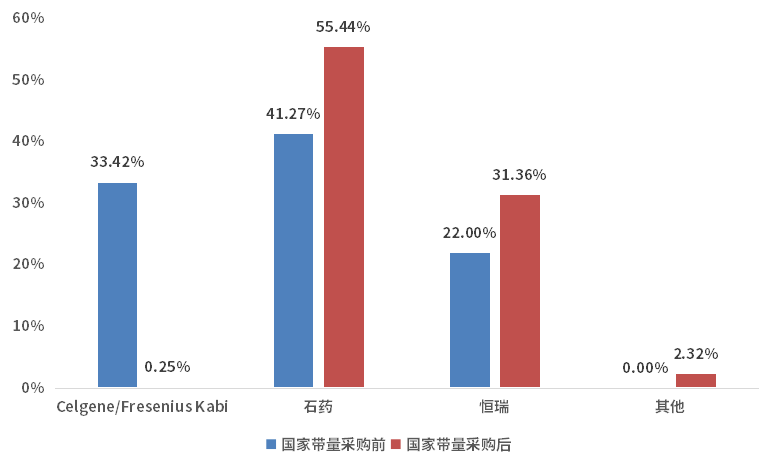

未执行国家带量采购前,白蛋白结合型紫杉醇销售额TOP3企业分别为石药、恒瑞、Celgene/FreseniusKabi,占比为42.77%、29.69%、26.41%(图5)。销售量(图6)与销售额TOP3企业相同。

2020年执行国家带量采购后,Celgene/FreseniusKabi因跨境飞检不合格,很快就被取消中选资格,市场份额骤减21.73%,石药销售额占比增长7.31%,恒瑞销售额占比增长10.1%。至2022年已完全由国内企业占据市场。

2022年销售额TOP3企业分别为石药、恒瑞、齐鲁制药,占比为53.85%、32.22%、10.39%(图5)。

图5 2019-2022年中国白蛋白结合型紫杉醇企业销售额

数据来源:药智数据,药智咨询整理

图6 2019-2022年中国白蛋白结合型紫杉醇企业销售量

数据来源:药智数据,药智咨询整理

03

价格竞争惨烈

未来市场竞争格局变数巨大

2020年白蛋白结合型紫杉醇三家集采中选价分别为每支780元(恒瑞)、747元(石药)和1150元(Celgene/FreseniusKabi)。国家带量采购第二批执行期间,齐鲁和科伦的白蛋白结合型紫杉醇陆续获批上市销售。

2022年4月河南牵头组织的十三省联盟采购,对国家集采第二、四批协议期满药品开展集中带量采购。白蛋白结合型紫杉醇的中选企业有三家,分别为石药、齐鲁和科伦,最高中选价仅为165元,最低价148元。

2019-2022年紫杉醇类药品销售额整体呈下降趋势,但依赖于白蛋白结合型紫杉醇的销量增长,紫杉醇类药物的销售量成上升趋势。

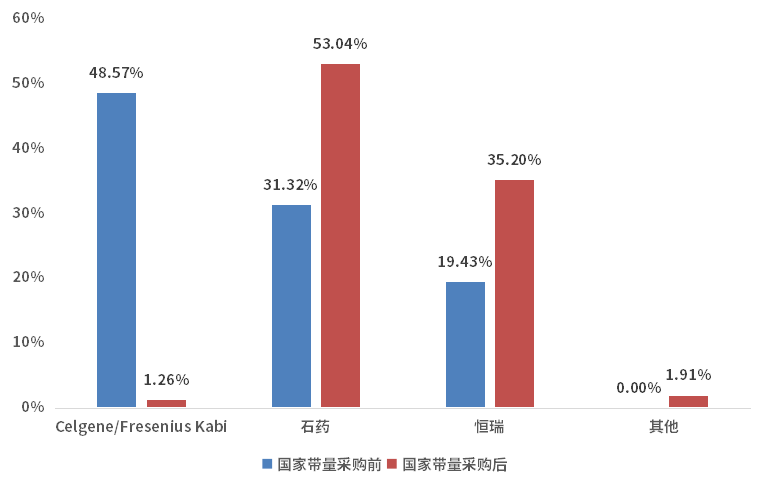

在国家带量采购的背景下,白蛋白结合型紫杉醇的总体销售额并没有因为药品单价降低而下降,而是在销售量的强力带动下呈现上升趋势。进入国家带量采购的国内企业市场份额均得到了不同程度的提升(图7、8)。

图7 国家带量采购前后企业销售额占比变化

数据来源:药智数据,药智咨询整理

图8 国家带量采购前后企业销售量占比变化

数据来源:药智数据,药智咨询整理

但在2023年4月四川的国采续约中,不仅石药、齐鲁、科伦这三家品种低价入选,此前在国采标内的恒瑞基本维持了原价(736元)中选。受地方续约政策的影响,未来市场如何划分仍是未知之数。

声明:本内容仅用作医药行业信息传播,为作者独立观点,不代表药智咨询立场。如需转载,请务必注明文章作者和来源。对本文有异议或投诉,请点击右侧在线咨询反馈。

产业与战略研究

产业与战略研究 品类与产品规划

品类与产品规划 研发与投资决策

研发与投资决策 卓越上市策划

卓越上市策划 成熟产品策划

成熟产品策划

想了解更多报告信息

请扫描二维码联系我们

想了解更多报告信息

请扫描二维码联系我们

想了解更多报告信息

请扫描二维码联系我们

想了解更多报告信息

请扫描二维码联系我们

想了解更多报告信息

请扫描二维码联系我们

想了解更多报告信息

请扫描二维码联系我们