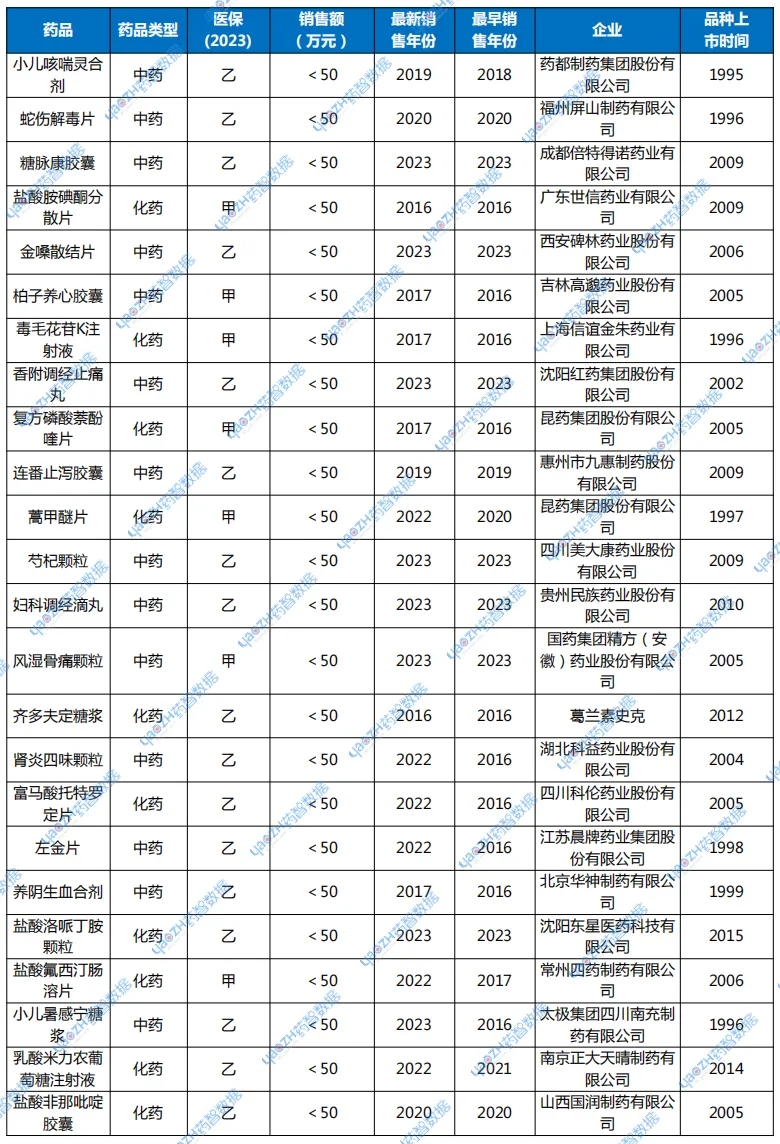

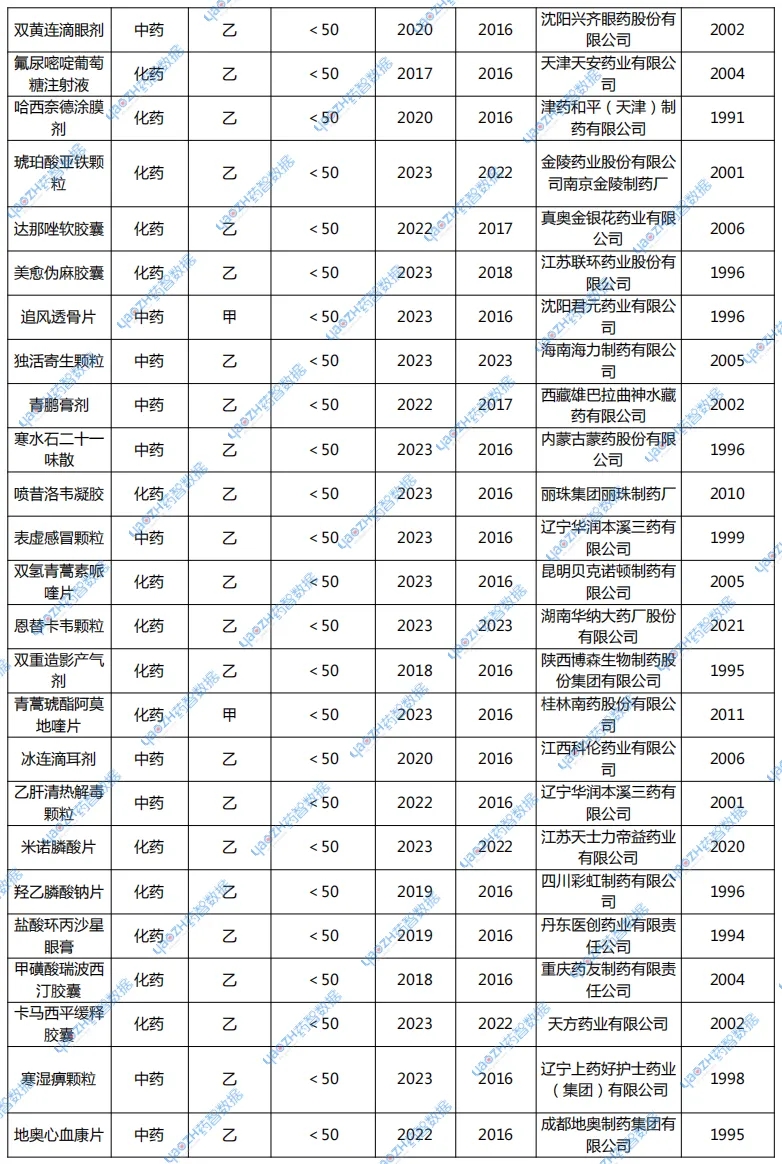

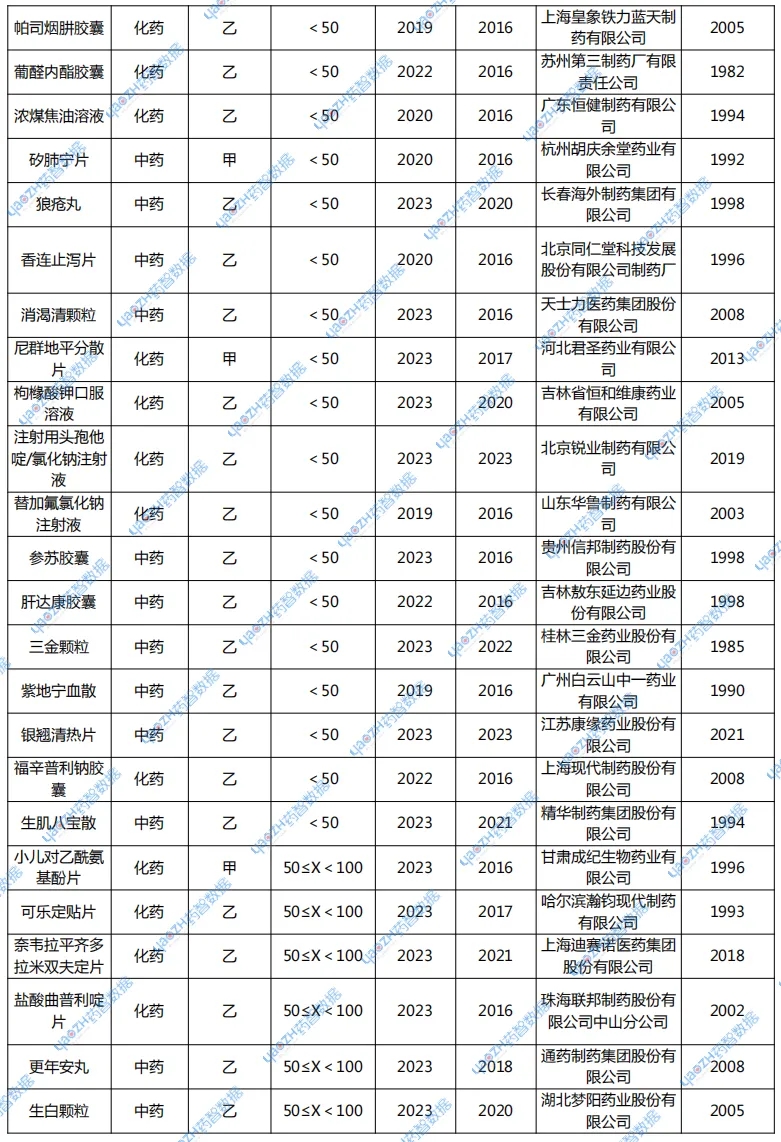

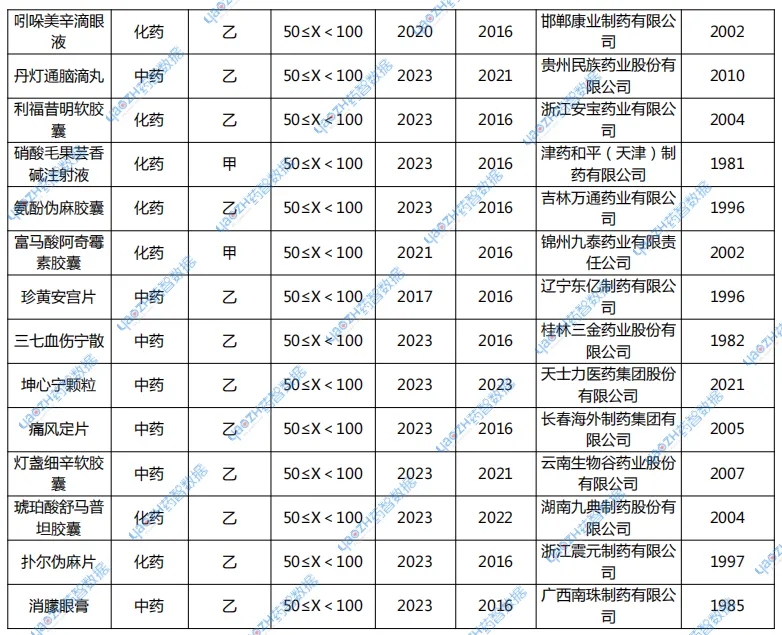

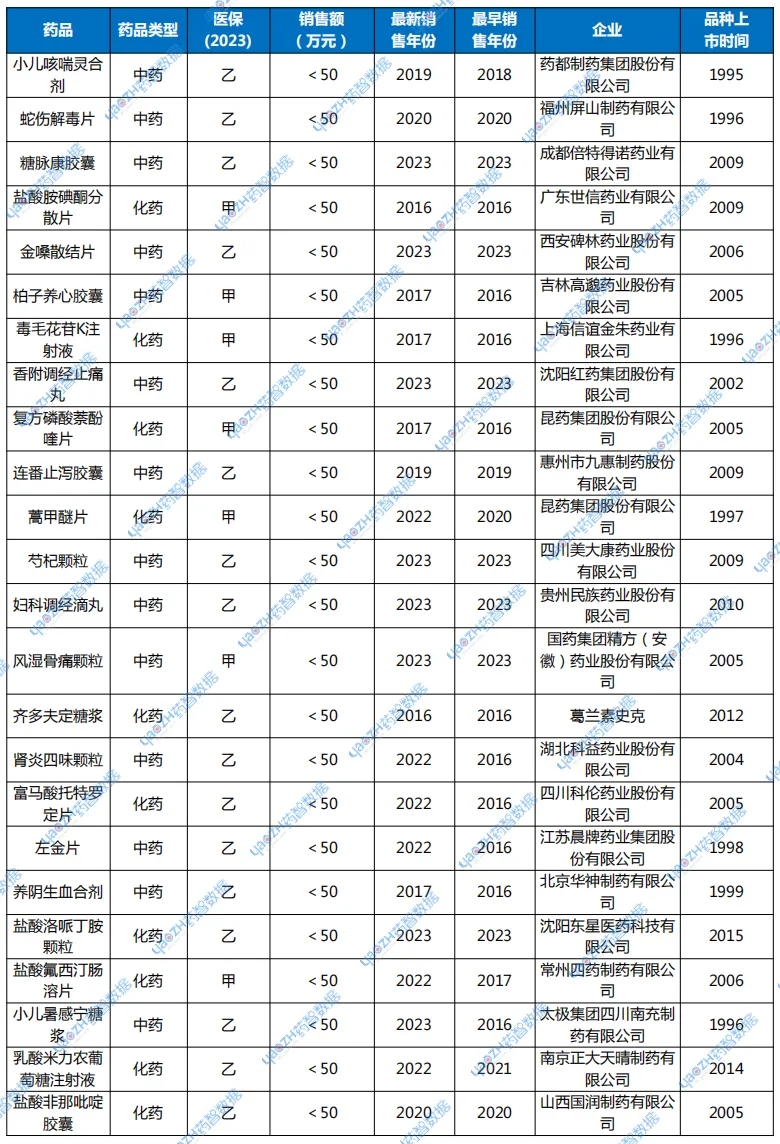

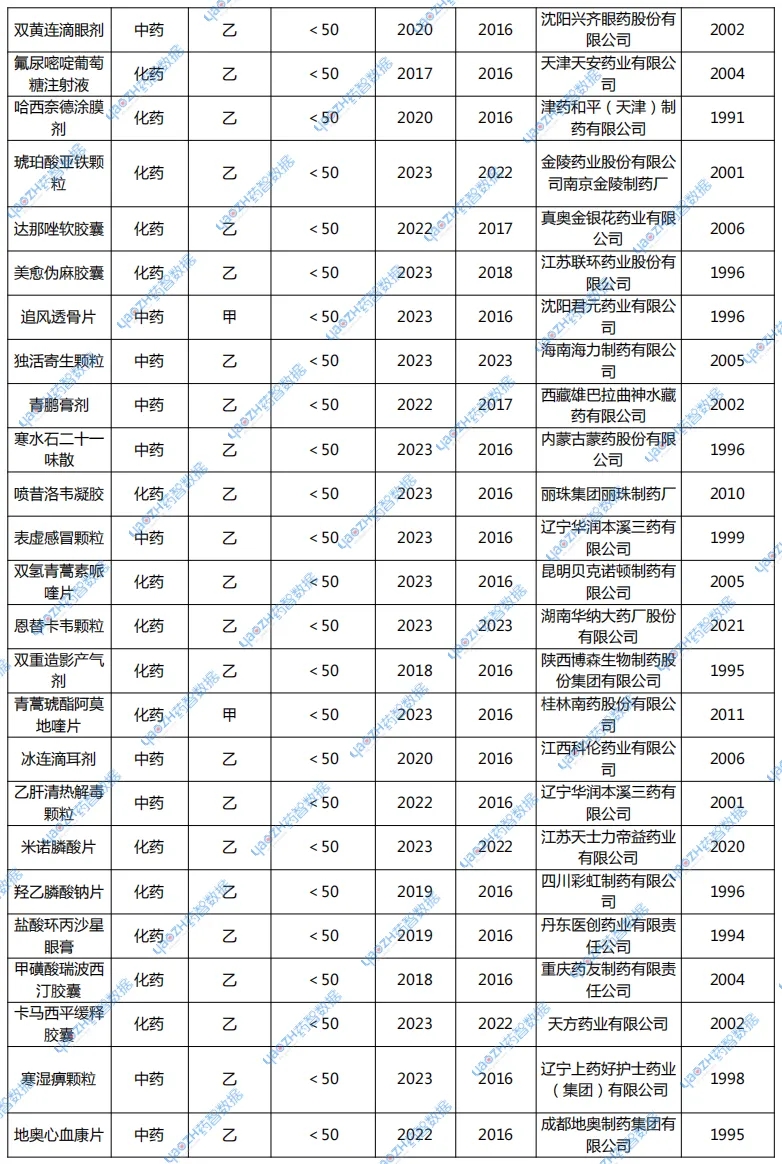

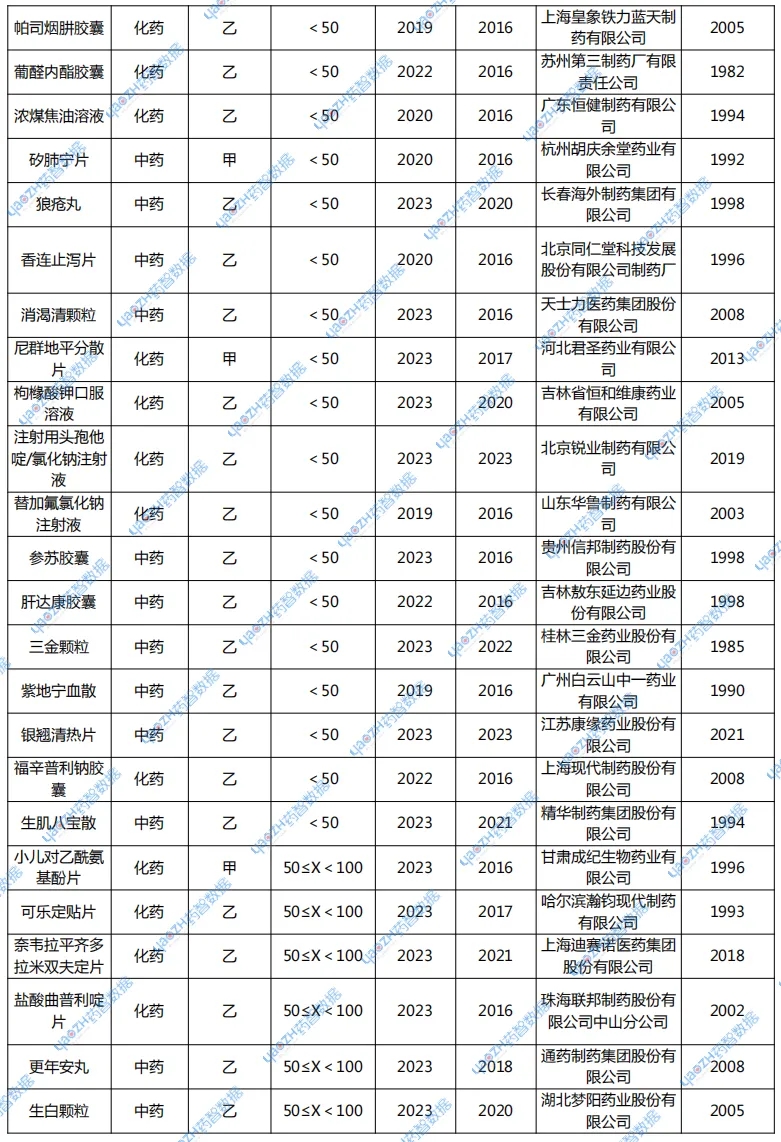

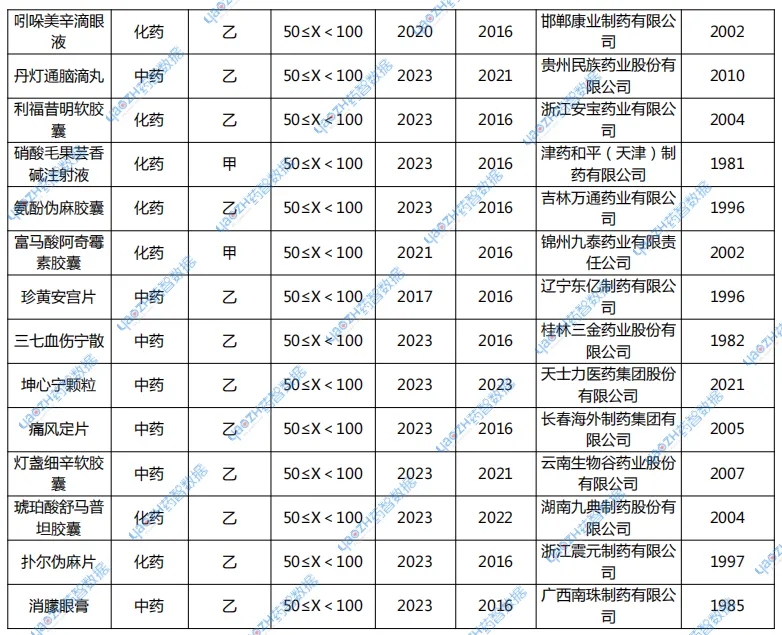

依托医保基金强大的支付能力,同时保证药品的采购量,进入医保目录正成为药品实现放量的主要方式。然而,并不是所有进入医保目录的品种,都可以实现快速放量。近期,笔者统计了“销售额低于100万的医保独家品种”(公立医疗机构+线下药店销售额总计,统计时间范围为2016年—2023年),发现一个奇特的现象:销售额低于100万的品种有87个,其中销售额小于50万元的品种有67款、占比高达77%。销售额大于50万、小于100万的品种有20个、占比23%。表1 销售额低于100万的医保独家品种(单位:元)

注1:本表格统计品种为2023年版本的医保目录独家品种。

注2:本表格统计了2016年—2023年、公立医疗机构+线下药店总计销售额低于100万的医保独家品种(不完全统计),因为放量时间较短的原因,已剔除2022年、2023年上市并纳入医保目录的品种。

注3:表格数据为笔者手动统计,如有错误及纰漏,还请文末留言指正。

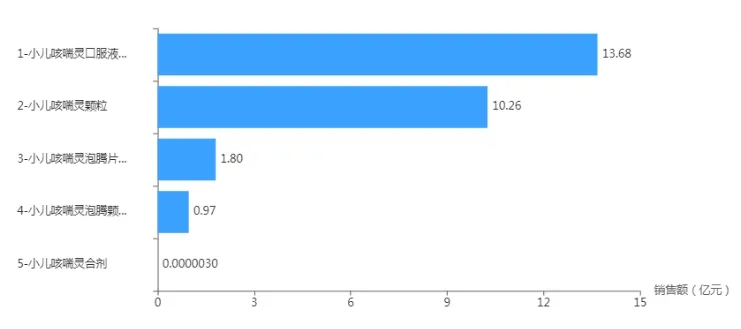

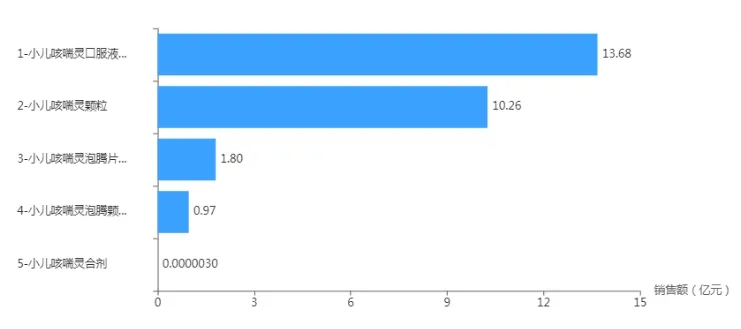

从药品类型来看,化药44款、占比51%,中药43款,占比49%,两者势均力敌。值得一提的是,生物药类别暂未出现在该统计表格中,一则是因为放量时间较短的原因,笔者已经手动剔除2022年、2023年上市并纳入医保目录的品种,去掉了部分放量时间较短的生物药;二则或许表明,生物药因研发成本较高、价格较贵,所以很容易超过100万元级别。从品种剂型看,片剂、胶囊、颗粒等剂型占比较多,注射液为第二梯队。剂型较少的品种方面,盐酸环丙沙星眼膏(销售额低于50万)、消朦眼膏(销售额低于100万)为榜上唯二两款膏状制剂;齐多夫定糖浆(销售额低于50万)、小儿暑感宁糖浆(销售额低于50万)为榜上唯二两款糖浆制剂;哈西奈德涂膜剂(销售额低于50万)为榜上唯一一款涂膜剂。从医保药品目录分类来看,甲类14款、占比16%,乙类73款、占比84%。这并不难理解,甲类药品为临床治疗必需、使用广泛、疗效好的品种,加之进入医保目录市场规模上升,销售额突破100万元较为正常。而乙类药品是可供临床治疗选择使用、疗效好的品种,相对于甲类药品,乙类不是临床首选类别。值得注意的是,某些品种因剂型差异,销售额差距较大。比如小儿咳喘灵这款药品,口服液、颗粒剂型在国内公立医疗机构销售额均为超10亿元大品种,而泡腾片、泡腾颗粒剂型处在1亿元上下,而合剂剂型的公立医疗机构+线下药店总计销售额小于50万元。

据了解,合剂与口服液、颗粒制剂的主要区别为剂量与口感,合剂的包装剂量较大,口服液、颗粒制剂一般为单剂量包装,单剂量包装使儿童群体用药更加便捷;口感上来说,合剂与口服液的也有一定差距。“销售额较低情况可以反映出,进入国家医保目录,不等于进入销售终端,医保目录药品落地拥有许多不确定因素。”药智网联合创始人李天泉说道。从销售终端的需求来看,医院或药店不可能100%配置所有医保目录品种。在实际的药品采购中,医院或药店也需根据自身定位、市场需求来筛选所需要的品种,导致某些品种第一轮筛选中就被剔除。从药品自身的属性来看,药品是否满足未被满足的临床需求、零售端需求也是药物配置的一个重要影响因素之一。“如果品种的可替代性较高,那么注定被选择的机会较小。”更为重要的是,在酒香也怕巷子深的当下,好品种并不等于好销量。“从表格可以看到,有26个品种的最新销售额年份为2021年之前的销售,说明这些品种因为某些原因,面临快要停产或已经停产的不利局面。”可以预见,医药寒冬下,未来部分医保独家品种及企业将面临更为严峻的局面:销售额下降、药企现金流告急、企业运转困难……随之而来的是,上千万或上亿的高额研发成本即将“打水漂”。如何让这些医保独家品种发挥更大的价值、销售额再上新台阶?李天泉有两个建议。第一,打铁还需自身硬,不断强化自身力量,无论是产品还是营销。重新认识自家产品,对销售额较低的医保独家品种进行生产技术的更新迭代,完善产品自身;此外,对产品的市场营销进行重新规划,包括产品定位、对外宣传等,不断提升产品的影响力。第二,专业的事交给专业的团队,建立全面发展的双赢关系。当药企自身的团队不足以支撑、放大独家品种的销售额时,积极寻求外部专业团队,通过品种转让等手段,与专业的团队合作,做大、做强独家品牌。“与其坐以待毙,不如化危机为契机!药智网乐意成为医药企业之间相互沟通的桥梁,如果读者对表格中的品种感兴趣,欢迎大家在评论区留言。”李天泉说。

注:本文统计了2016年—2023年、公立医疗机构+线下药店总计销售额低于100万的医保独家品种(不完全统计),因为放量时间较短的原因,已剔除2022年、2023年上市并纳入医保目录的品种,数据仅供读者参考。

声明:本内容仅用作医药行业信息传播,为作者独立观点,不代表药智咨询立场。如需转载,请务必注明文章作者和来源。对本文有异议或投诉,请点击右侧在线咨询反馈。

依托医保基金强大的支付能力,同时保证药品的采购量,进入医保目录正成为药品实现放量的主要方式。然而,并不是所有进入医保目录的品种,都可以实现快速放量。近期,笔者统计了“销售额低于100万的医保独家品种”(公立医疗机构+线下药店销售额总计,统计时间范围为2016年—2023年),发现一个奇特的现象:销售额低于100万的品种有87个,其中销售额小于50万元的品种有67款、占比高达77%。销售额大于50万、小于100万的品种有20个、占比23%。表1 销售额低于100万的医保独家品种(单位:元)数据来源:药智数据注1:本表格统计品种为2023年版本的医保目录独家品种。注2:本表格统计了2016年—2023年、公立医疗机构+线下药店总计销售额低于100万的医保独家品种(不完全统计),因为放量时间较短的原因,已剔除2022年、2023年上市并纳入医保目录的品种。注3:表格数据为笔者手动统计,如有错误及纰漏,还请文末留言指正。从药品类型来看,化药44款、占比51%,中药43款,占比49%,两者势均力敌。值得一提的是,生物药类别暂未出现在该统计表格中,一则是因为放量时间较短的原因,笔者已经手动剔除2022年、2023年上市并纳入医保目录的品种,去掉了部分放量时间较短的生物药;二则或许表明,生物药因研发成本较高、价格较贵,所以很容易超过100万元级别。从品种剂型看,片剂、胶囊、颗粒等剂型占比较多,注射液为第二梯队。剂型较少的品种方面,盐酸环丙沙星眼膏(销售额低于50万)、消朦眼膏(销售额低于100万)为榜上唯二两款膏状制剂;齐多夫定糖浆(销售额低于50万)、小儿暑感宁糖浆(销售额低于50万)为榜上唯二两款糖浆制剂;哈西奈德涂膜剂(销售额低于50万)为榜上唯一一款涂膜剂。从医保药品目录分类来看,甲类14款、占比16%,乙类73款、占比84%。这并不难理解,甲类药品为临床治疗必需、使用广泛、疗效好的品种,加之进入医保目录市场规模上升,销售额突破100万元较为正常。而乙类药品是可供临床治疗选择使用、疗效好的品种,相对于甲类药品,乙类不是临床首选类别。值得注意的是,某些品种因剂型差异,销售额差距较大。比如小儿咳喘灵这款药品,口服液、颗粒剂型在国内公立医疗机构销售额均为超10亿元大品种,而泡腾片、泡腾颗粒剂型处在1亿元上下,而合剂剂型的公立医疗机构+线下药店总计销售额小于50万元。图1 小儿咳喘灵国内公立医疗机构销售额图片来源:药智数据据了解,合剂与口服液、颗粒制剂的主要区别为剂量与口感,合剂的包装剂量较大,口服液、颗粒制剂一般为单剂量包装,单剂量包装使儿童群体用药更加便捷;口感上来说,合剂与口服液的也有一定差距。好品种≠好销量如何看待医保独家品种销售额低于100万元?“销售额较低情况可以反映出,进入国家医保目录,不等于进入销售终端,医保目录药品落地拥有许多不确定因素。”药智网联合创始人李天泉说道。从销售终端的需求来看,医院或药店不可能100%配置所有医保目录品种。在实际的药品采购中,医院或药店也需根据自身定位、市场需求来筛选所需要的品种,导致某些品种第一轮筛选中就被剔除。从药品自身的属性来看,药品是否满足未被满足的临床需求、零售端需求也是药物配置的一个重要影响因素之一。“如果品种的可替代性较高,那么注定被选择的机会较小。”更为重要的是,在酒香也怕巷子深的当下,好品种并不等于好销量。“从表格可以看到,有26个品种的最新销售额年份为2021年之前的销售,说明这些品种因为某些原因,面临快要停产或已经停产的不利局面。”可以预见,医药寒冬下,未来部分医保独家品种及企业将面临更为严峻的局面:销售额下降、药企现金流告急、企业运转困难……随之而来的是,上千万或上亿的高额研发成本即将“打水漂”。如何让这些医保独家品种发挥更大的价值、销售额再上新台阶?李天泉有两个建议。第一,打铁还需自身硬,不断强化自身力量,无论是产品还是营销。重新认识自家产品,对销售额较低的医保独家品种进行生产技术的更新迭代,完善产品自身;此外,对产品的市场营销进行重新规划,包括产品定位、对外宣传等,不断提升产品的影响力。第二,专业的事交给专业的团队,建立全面发展的双赢关系。当药企自身的团队不足以支撑、放大独家品种的销售额时,积极寻求外部专业团队,通过品种转让等手段,与专业的团队合作,做大、做强独家品牌。“与其坐以待毙,不如化危机为契机!药智网乐意成为医药企业之间相互沟通的桥梁,如果读者对表格中的品种感兴趣,欢迎大家在评论区留言。”李天泉说。注:本文统计了2016年—2023年、公立医疗机构+线下药店总计销售额低于100万的医保独家品种(不完全统计),因为放量时间较短的原因,已剔除2022年、2023年上市并纳入医保目录的品种,数据仅供读者参考。声明:本内容仅用作医药行业信息传播,为作者独立观点,不代表药智咨询立场。如需转载,请务必注明文章作者和来源。对本文有异议或投诉,请点击右侧在线咨询反馈。

产业与战略研究

产业与战略研究 品类与产品规划

品类与产品规划 研发与投资决策

研发与投资决策 卓越上市策划

卓越上市策划 成熟产品策划

成熟产品策划