融资超13亿美元

很长一段时间以来,大家总是谈“核”色变,殊不知一场由“核”引发的创新药研发新机会,正在孕育中。

从全球市场来看,2020年全球核药市场规模约93亿美元,预计2030年全球核药市场达到300亿美元规模。

国内市场方面,双寡头竞争格局已然形成,但随着国内的药企频繁入局,中国核药荒漠,终究被撕开一个口子。

01

集中度高,

双寡头格局已形成

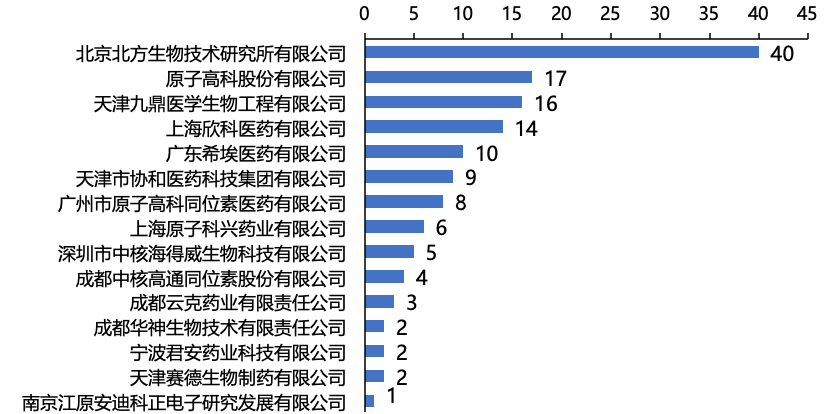

据药智数据不完全统计,目前国内上市的核药152个(按品种计),前15家企业占比91.4%(图1)。

其中,7家公司(北方生物、原子高科、成都中核、广州原子高科、上海原子科兴、海得威生物、君安药业)为中国同辐股份有限公司子公司或控股公司,4家公司(上海欣科、希埃医药、成都云克、安迪科)为东诚药业子公司或控股公司。

图1 国内Top15企业(按产品数量计)

中国同辐和东诚药业两家企业产品数量占比73%,已经形成双寡头竞争格局。

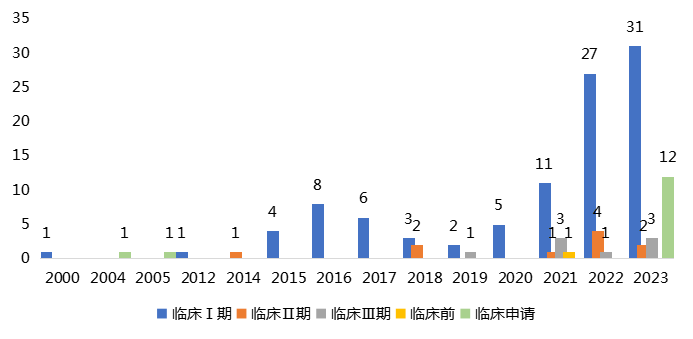

2021年是国内核药研发热潮的启动年,随着国内药企入局,或将打破核药市场的双寡头竞争格局。国内在研的核药132个,15个(11.4%)处于临床前或临床申请阶段,99个(75%)处于临床I期,=10个(7.6%)处于临床II期,8个(6.1%)处于临床III期。

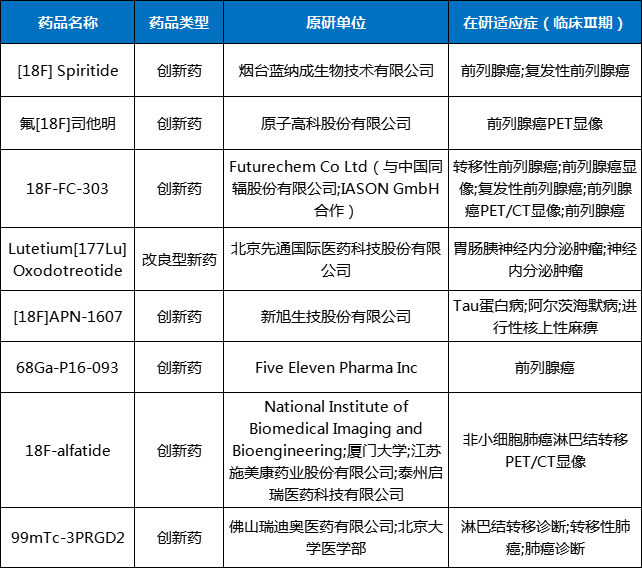

进展较快的8个临床III期项目,在研适应症都为癌症领域且多用于癌症PET/CT显像,也有药物用于中枢神经系统疾病。自2021年起在研产品数量激增。

2021年核药在研产品数量为16个,至2023年,在研产品数量增长为48个,复合增长率为44.2%(图2)。

图2 国内在研核药产品数量

02

产品主攻方向,

为肿瘤领域的诊断和治疗

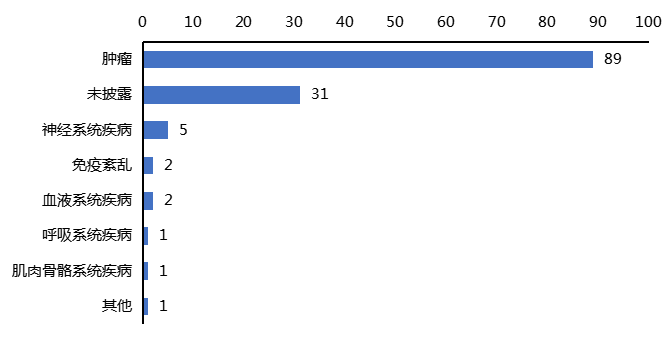

梳理上市产品发现,按ATC分类看,已上市产品多应用于甲状腺,肾脏部位(图3)。梳理在研产品各个研发阶段的适应症,发现这些产品大多集中于肿瘤领域(图4),用于肿瘤PET/CT显像,但也有治疗药物的研发。

此外,恒瑞医药也在2023年携两款核药产品强势入局。目前,8个进展较快的在研产品处于临床III期阶段,7个产品的适应症为肿瘤领域,1个产品为神经系统疾病领域。

图3 国内已上市核药ATC分类

图4 国内在研核药适应证分布

表1 临床III期在研产品

数据来源:药智数据

03

融资超13亿元,

核药投资热情渐增

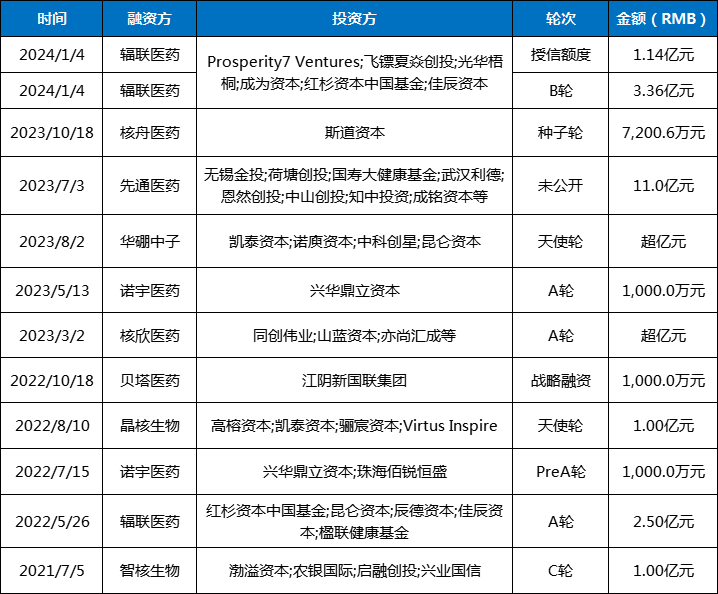

据药智数据显示,2023年核药领域融资金额融资总金额超13亿元。其中,先通医药超11亿元的融资,成为国内医疗健康领域2023年最大一笔融资。

2024年初,辐联医药完成B轮融资,其中包括4730万美元的B轮股权融资和1600万美元的授信额度。

表2 近三年核药投融资情况

数据来源:药智数据

04

以政策为引擎,

推动产业发展

2021年5月,国家原子能机构等8部门发布《医用同位素中长期发展规划(2021—2035年)》。这是我国首个针对核技术在医疗卫生应用领域发布的纲领性文件。该文件提出了要从产业政策、监管政策和人才培养三个角度提供保障措施,推动放射性药物产业发展。

在产业政策方面,加大经费投入,稳定支持医用同位素生产机器放射性药物研发和相关配套能力建设,鼓励社会资本进入,形成政府引导、市场主导的医用同位素推广应用体系;在人才培养方面,加快医用同位素、放射性药物及核医学特色学科建设。

在监管政策方面,对放射性药物的注册管理和生产经营管理两个方面进行了改变。

①药品上市许可与生产许可“解绑”。新修订《药品管理法》实施药品上市许可持有人(Marketing Authorization Holder,MAH)制度,放射性药物批准文号不再只颁发给持有放射性药品生产许可证的生产企业。

②细化指导原则。国家药品监督管理局药品审评中心分别于2020年10月和2021年2月发布《放射性体内诊断药物临床评价技术指导原则》及《放射性体内诊断药物非临床研究技术指导原则》,对放射性诊断药物的非临床研究和临床研究进行指导。

③权限下放。2021年8月相继发布的《关于做好放射性药品生产经营企业审批和监管工作的通知》和《贯彻落实国务院深化“证照分离”改革进一步激发市场主体发展活力的实施方案》中,将放射性药品生产、经营企业审批权限由国家药品监督管理局和国家国防科技工业局下放至省级药品监督管理部门和省级国防科技工业管理部门,权限的下放不仅强化了属地监管的政策,加快了放射性药品的审批速度,也进一步激发了市场主体的活力。

④生产许可证或经营许可证可单独核发。2021年国家药监局综合司、国家国防科技工业局综合司联合发布通知(药监综药管[2021]73号),首次对放射性药品生产企业和经营企业的批准条件、申办资料分别进行了明确的规定。2022年修订的《放射性药品管理办法》中,相应对开办放射性药品生产和经营企业分别做了规定。自此放射性药品生产许可证和经营许可证正式分离。2023年4月,国家药监局发布《国家药监局关于改革完善放射性药品审评审批管理体系的意见》,以临床价值为导向,鼓励放射性药品研发申报。

05

结语

国内核药市场前景广阔,政策支持力度大,证照分离、生产经营审批权限下放等政策为降低了行业门槛,这也是未入场企业发展的机会。国内企业核药研发热情高涨,有研发成果产出的企业或者具备研发硬实力的企业仍可获得良好的融资注入其中。

声明:本内容仅用作医药行业信息传播,为作者独立观点,不代表药智咨询立场。如需转载,请务必注明文章作者和来源。对本文有异议或投诉,请点击右侧在线咨询反馈。

产业与战略研究

产业与战略研究 品类与产品规划

品类与产品规划 研发与投资决策

研发与投资决策 卓越上市策划

卓越上市策划 成熟产品策划

成熟产品策划

想了解更多报告信息

请扫描二维码联系我们

想了解更多报告信息

请扫描二维码联系我们

想了解更多报告信息

请扫描二维码联系我们

想了解更多报告信息

请扫描二维码联系我们

想了解更多报告信息

请扫描二维码联系我们

想了解更多报告信息

请扫描二维码联系我们